個人事業者様用ページ

個人事業者の皆様はこんなことにお悩みではありませんか?

- どのように事業を始めてよいかわからない。

- 会計処理、経理処理をどのようにすれば良いかわからない。

- 帳票書類の作成方法、管理方法がわからない。

- 決算整理の方法、確定申告の方法がかわからない。

- 青色申告の承認申請の方法、青色申告の適用要件がわからない。

- 経営に役立つ経理方法、管理方法がわからない。

- 税務調査は怖いというイメージがあり、とにかく不安である。

- 節税の機会は感じているが、どのようにしてよいかわからない。

- 他の事業者の状況が分からないのでどのように事業拡大、又は事業展開すればよいか分かれない。

- 従業員の給与計算、源泉徴収、又は年末調整の仕方がわからない。

- 資金繰りが悪化しているが、対処策がわからない。

このような問題は、特に難しいというわけではありませんが、個人事業者の皆様が解決することには難しいかもしれません。また、個人事業者様が一人で考えるとなると大変な労力と時間を必要とします。

これ以外にも早期に手をつけなければならない経営課題がたくさんあると思います。

このような問題は弊社に気軽にお問合せしていただければ、我々がサポートいたします。

サポート内容

サポート内容は、主として下記のように行っています。

- 行政機関への届出、申請をサポートします。

- 伝票記帳の方法など経理処理について、指導いたします。

- 現金出納帳、伝票、請求書、領収書等の帳票書類の作成、保管方法を指導いたします。

- 会計ソフトの導入、メンテナンス、及びデータ送信方法の指導を致します。

- 決算作業と確定申告作業を代理で行います。

- 青色申告の承認申請及び青色申告書の提出をサポートいたします。

- 経営管理資料を提供いたします。

- 税務署への書類の提出をサポートいたします。

- 税務調査には、我々が立会い全面的にサポートいたします。

- 節税対策は、月次巡回監査、申告書作成の際に提案いたします。

- 経理処理の過程で気づいた、ビジネスチャンスや事業上の問題点をご報告いたします。

- 給与計算、源泉徴収、及び年末調整をサポートします。

- 資金調達方法をアドバイスいたします。

なお、確定申告作業の代行、税務署への書類提出サポート、税務調査の立合い、節税対策の提案、年末調整は、平野公認会計士・税理士事務所がサポートします。

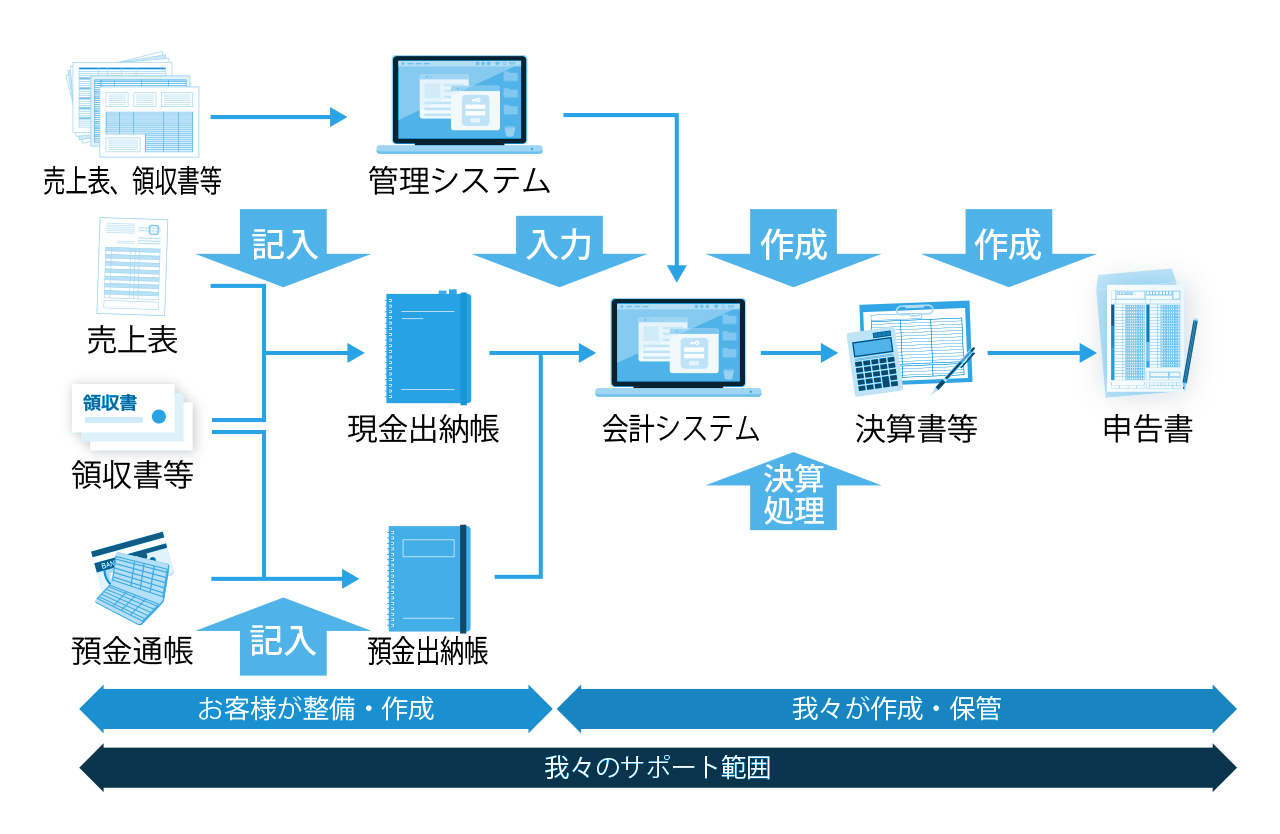

業務範囲とサポートの流れ

個人事業者の皆様に対する我々のサポートは、お客様の経理業務から税務申告書作成業務、経営管理業務全般に渡り行いますが、所得税の確定申告書作成の流れは、下記のとおりとなっています。また、消費税の確定申告書作成は、所得税確定申告書作成の過程で行います。

ただし、我々の業務の範囲については、皆様のご予算やご要望に応じて調整することも可能です。

我々のサポートの流れ

平野公認会計士・税理士事務所の節税対策、税務調査のための対策

個人事業者の皆様は、節税対策について興味を持たれて当然かと思いますが、実際には適切な処理がなされていないことが多いと思います。しかし、節税対策を十分に実行できた場合、所得税、地方税、消費税などの税金支払いが減り、手元資金を増加させることができます。この税金支払いをどのように抑えるか検討することを節税対策といい、主たる事業の運営と同様に、個人事業者の皆様が検討しなければならない課題となります。

ただし、安易な節税処理(無策な脱税処理なども含む。)を採ってしまうと、税務調査による更正を招き、採用された節税処理が否認され、結果、税金を多額に支払うこととなります。また、その際には、節税処理の否認により本来払うべき税金だけ支払えばよいのではなく、重加算税、過少申告加算税、延滞税などのペナルティも追加で支払う必要があります。さらには、税務調査官に対する皆様の印象も悪くなり、より厳しい調査に発展することになります。

よって、節税対策の検討と実行、税務調査の対応については、我々がサポートいたします。

一般的に節税対策で検討している項目は、下記のような点です。

- 青色申告の提出承認を受け、青色申告のメリットを最大限に受けます。

- 経理処理又は税務処理の選択において、最も節税効果の高いものを採用します。

- 必要経費を漏れなく計上します。

- 所得控除、税額控除を漏れなく受けます。

- 赤字の場合は、繰越欠損金として繰越し、翌期以降の所得と相殺できるようにします。

- 所得税だけでなく、消費税等の税金も含めて検討します。

- 目先の税金低減ではなく、長期的な税金低減策を検討します。